发布时间:2017-12-20 阅读量:

欧洲VAT的申报和计算是欧洲站卖家比较关心的事情,只要您在欧洲站运营,就务必要跟VAT打交道。国内跨境电商熟悉的欧洲站的5个主要站点(英国、德国、法国、意大利、西班牙),它们VAT的申报跟计算方式是怎样的呢?

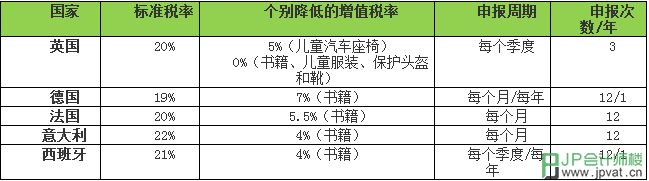

JP Julia指出,欧洲并没有完全一体化,在VAT的申报和计算方面,各国有自己不同的税率和申报周期,下面JP会计师事务所就欧洲站的5个主要站点(英国、德国、法国、意大利、西班牙)给大家做个介绍,详见下表。

JP Julia指出,欧洲五国的VAT计算方式都是一样的,欧洲五国的VAT计算:

进口增值税=(申报货值+头程运费+关税)*VAT税率

关税 =申报货值 X商品关税税率

销售增值税(SALES VAT)={含税销售额/(1+VAT税率)}*VAT税率

实际缴纳VAT(增值税)=销售增值税—进口增值税

举个例子

以英国为例:假设某款耳机卖家正发往英国,数量为200个,申报价值 20 英镑/个。那么,这些耳机总的申报货值为4000英镑,头程运费共500英镑,耳机的关税税率10%。在亚马逊的最终销售价格为100英镑/个。那么,卖家当季实际需要缴纳多少增值税?

进口VAT计算

关税:关税=申报货值 X商品关税税率 = 4000*10% = 400英镑

进口增值税(IMPORT VAT):IMPORT VAT=(申报货值 + 头程运费 +关税)X 20% =(4000+500+400)X 20% = 980英镑

耳机全部售出:全部售出则销售额为24,000英镑,销售增值税为 24,000÷(1+20%)*20%=4000英镑, 应缴VAT(增值税)为4000-980=3020英镑

耳机只售出一部分:比如只售出120个,那么销售额为12000英镑,销售增值税为12000÷(1+20%)*20%=2000英镑,应缴VAT(增值税)为2000-980= 1020英镑。

其他国家的VAT计算方法是一样的,如果卖家想预估自己每次申报要缴纳的VAT是多少,可以根据这个公式,把站点国的VAT税率套进去,就可以得到您需要的结果。