发布时间:2018-07-30 阅读量:

做跨境电商生意的,总少不了物流,运输与报关及税务,欧洲每个国家的申报信息都差不多,相信大家最为熟悉的的就是英国C88申报文件。由于,不同清关公司,申报单的格式也会不一样,但是申报单的每个表格的对应内容都是一样的。下面,VATJ&P小编就给你普及下C88申报文件的知识点:

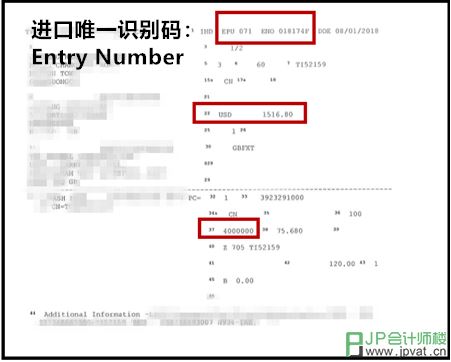

每一笔进口申报,都会应对唯一的进口识别码,一般在申报单的最上方。

从2018年4月1日开始,英国已实行海外仓法规,要求海外仓需要对自己客户的每一票入库商品的进口Entry Number做记录。值得注意的是,这个识别码也是客户向海关调取相关文件的唯一凭证。

一般在而言,会在C88清单显示出口商信息,这个信息跟提单上的出口商一致。

关于进口商,企业一定要认真查阅,并确保填写的EORI号、企业主体准确无误。由于疏忽,曾经有发生这这样的案例,一位客户由于清关公司将企业的EORI号写错,竟然侥幸通过清关,企业在C79单证上没有这一票货物所缴纳的进口vat,导致企业税款无法抵扣。

作为目的港口的清关公司,申报方必须要对每一票货物的清关资料做保留备案,并且相关信息至少保留6年。对于电商企业主体是非欧盟国家,只能由第三方清关公司向目的港海关提交申报。

申报的方式不一样,产生的责任也不一样,一般有两种方式:

1、直接申报Direct Representation:

企业授权清关公司代替企业完成申报,如果企业签署授权书给清关公司,那么产生的税务问题或者相关产品问题。申报主体是企业本身,清关公司是不需要负相关连带责任。

2、间接申报Indirect Representation:

是企业主体跟清关公司主体共同申报,因此清关公司需要跟企业主体一起承担连带责任,包括企业的税务问题。

以英国C88为例,在C88文件申报单的最底部,会显示企业需要缴纳的关税和进口税,企业可以根据自己产品的申报价值及对应的关税和vat税率看出需要缴纳的关税和进口vat 是否一致。

当然,如果你了英国申报单证,就不难了解欧洲其他国家的申报单证。

其它国家也会有一些细微的差异,例如德国申报单是没有显示进口税,只显示关税。具体需要缴纳的进口税只有在清关结束时,由海关提供税单。值得注意的该税单是税务申报抵扣的唯一凭证。

最后,如果卖家在英国VAT注册及C88申报文件有疑问的,可以联系J&P客服专员,我们可以给您更多详细资料,更多详情请点击以下二维码: