发布时间:2023-02-07 阅读量:

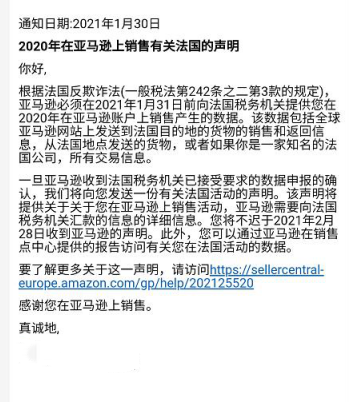

近日有不少法国站点的跨境卖家表示,收到了由平台发送的“法国反欺诈法”通知,具体邮件通知内容为:

根据《法国反欺诈法》(《税法通则》第242条之二第3款规定),亚马逊必须针对您与法国相关的“我要开店”活动向您和法国税务机构提供详细信息。此类信息可能会用于确定您在法国是否有纳税和/或社会保障义务。

突如其来的邮件通知让不少卖家都感到措手不及,毕竟只要有“反欺诈法”这样的字眼,那么店铺就有被限制销售的风险。

但事实并非这样,根据《法国反欺诈法案》相关规定,电商平台上的所有卖家交易数据将会定期与法国税局进行“共享”,以达到更好的实现增值税欺诈打击效果。而电商平台与法国税务局“共享”的卖家信息报告主要包括:卖家的平台名称、公司注册地址、联系方式、销售平台链接,商品类型和名称等。

不管卖家是否注册地在法国,只要在法国进行销售都需要按照此法案来履行。

而这项举措自2019年法国税务局发布的,将《2018-898号法律》第10条引入的立法变更指南,以应对增值税欺诈行为。在线平台应向税局提供每个卖家有关其在法国开展的每项活动的纳税义务的信息。

也正是因为这项重要政策的变动,加速了法国对于打击偷漏税的步伐;根据法国政府2020年2月发布的数据显示,2019年,法国通过税务稽查共追回90亿欧元,比2018年和2017年分别高出16.3%和11.4%。

《法国反欺诈法》邮件为常规通知

(2021年跨境卖家收到的反欺诈法声明)

自此立法提案引入之后,每年的1月底都会有不少跨境卖家收到由平台所发出的通知邮件,主要知会跨境卖家,平台将把您的交易数据与法国当地的税务局进行同步,卖家可以通过平台所提供的账单了解到具体同步了哪些交易信息。

根据法国反欺诈法案以及欧盟增值税指令的规定,平台在向法国税务局同步交易信息的同时,会向法国税务局提供其用户相关的增值税注册信息。而电商平台具有增值税欺诈监督义务,要求其平台上的用户严格履行法国当地的增值税合规要求,提供真实有效的法国增值税税号。

若电商平台监管不到位,平台方将会为未履行法案义务的卖家承担相关的增值税连带责任,替卖家缴纳相关税款并处以5%的罚款。而相关违规账号会被法国税务局冻结及移除其平台上的店铺的销售权限。

因此,尽快完成法国增值税合规才是跨境卖家应该及时关注的,有效避免更加严重的损失。

自2021年7月1日欧盟增值税改革措施正式实施以来,电商平台被赋予了增值税代扣代缴义务,对于卖家发往欧洲境内的B2C订单实行代扣代缴增值税,而卖家则需要依法定期向法国税务局进行税务申报。

已经完成了增值税合规的卖家,本次法国反欺诈法数据共享行为对卖家没有任何负面影响,平台方只是告知您相关动作,因此也无需回复相关邮件。

如果您在法国税务合规当中遇到了什么困难,欢迎添加J&P客服微信进行深入咨询。