发布时间:2024-08-08 阅读量:

随着中国跨境电商的迅猛发展,越来越多的中国企业将目光投向了海外市场,澳大利亚作为重要的电商市场之一,其独特的税务制度和合规要求成为众多中国卖家必须面对的重要课题。今天小编将从澳大利亚GST(商品及服务税)的基本概念出发,全面解读中国跨境电商卖家在澳大利亚注册GST税号的必要性,为中国卖家提供一份详尽的合规指南。

澳大利亚ABN(Australian Business Number)和GST(Goods and Services Tax)是澳大利亚税务和商业体系中两个重要的概念,它们各自具有不同的含义和用途。

澳大利亚ABN(Australian Business Number)

定义

澳大利亚商业编号(Australian Business Number),简称ABN,是澳大利亚公司与投资管理机构ASIC和税务局ATO(Australian Taxation Office)共同授予的,用于识别企业的一个独一无二的11位号码。这个号码由2位数(通常是数字“00”到“99”)加上一个澳大利亚公司号码(ACN)或其他唯一标识符组成。

作用

ABN是企业在澳大利亚进行商业活动的重要身份标识,它通常用于与税务局、其他政府机构以及商业伙伴之间的沟通和交易。企业需要ABN来申请其他商业注册(如GST注册)、开设银行账户、申请商业贷款、进行税务申报等。

澳大利亚GST(Goods and Services Tax)

定义

澳大利亚GST是商品和服务税,指的是对在澳大利亚销售或消费的大多数商品、服务和其他物品征收的10%的广泛税种。GST是向澳大利亚消费者收取销售金额的1/11,即销售额是含税销售额。

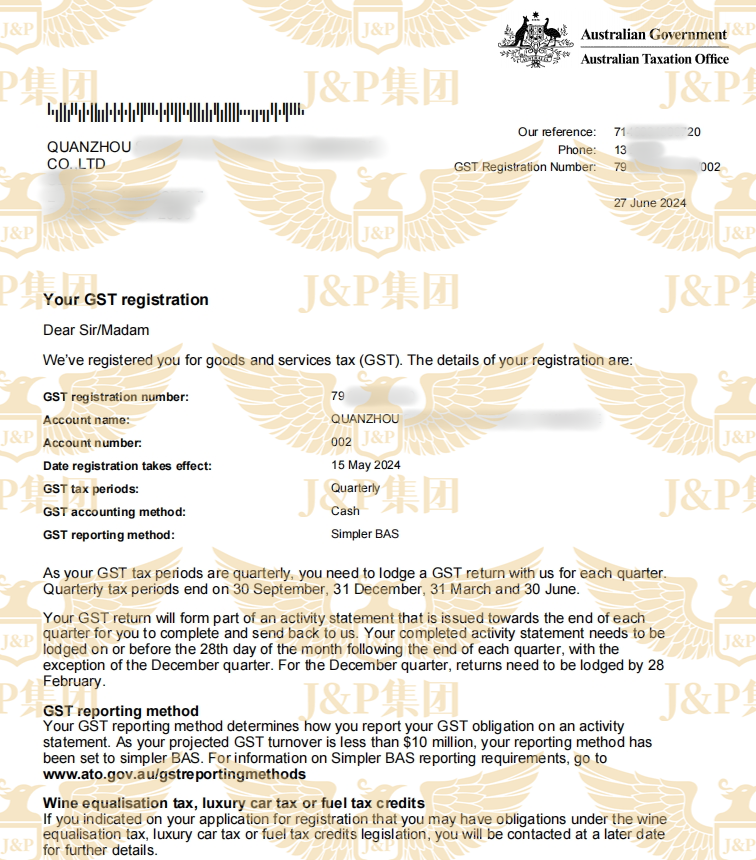

J&P集团近期下的澳大利亚GST证书样式

作用

GST是澳大利亚政府重要的税收来源之一,用于支持国家的公共服务和基础设施建设。企业需要注册GST并向税务局报告其销售额和购买额,同时计算和缴纳应缴的GST税款。对于达到GST注册门槛的企业而言,GST是其日常经营中必须面对的重要税务事项。

总的来说,ABN是注册GST的前提条件之一;注册GST之后,卖家需要使用ABN来进行消费税的申报和缴纳工作。

GST适用于在澳大利亚境内销售商品或提供服务的所有企业,包括本地企业和境外企业。对于跨境电商卖家而言,如果其年度营业额达到或超过75,000澳元,或者其商品在澳大利亚境内进行存储或展示,则通常需要注册GST并支付相关税款。

1,公司营业执照;

2,法人身份证明文件;

3,POA文件;

4,GST申请表;

5,店铺后台截图及信息。

澳大利亚的商品税率(即GST税率)为10%,但具体适用情况可能因商品和服务的性质、进口规定等因素而有所不同。

一些特定的商品和服务可能会被豁免或享受特殊的税率。此外,从2018年7月1日开始,澳大利亚还把GST的征收扩大到消费者进口低价值的实物货品。

对于进口到澳大利亚的低价值物品(取消1000澳元低价值商品免税后),将由交易该物品的电子销售平台(如亚马逊、eBay等平台)对消费者代收10%的商品及服务税。

GST的申报周期根据卖家的业务规模和ATO的规定有所不同。常见的申报周期包括月度、季度和年度申报。对于大多数中国跨境卖家而言,季度申报是较为常见的选择。

月度申报:适用于业务量大、税务事务繁重的卖家。卖家需要在每个月的特定日期前提交上一个月的GST申报表。

季度申报:适用于大多数中小企业。卖家需要在每个季度结束后,在规定的时间内提交该季度的GST申报表。

年度申报:较少见,通常适用于特定情况或获得ATO批准的企业。

对于季度申报的中国跨境卖家而言,GST申报的截止日期通常遵循以下规则(但请注意,具体日期可能因年份和ATO的最新通知而有所变动):

1月至3月季度报告:截止日期通常为4月28日。

4月至6月季度报告:截止日期通常在7月的最后一个工作日。

7月至9月季度报告:截止日期通常在10月的最后一个工作日。

10月至12月季度报告:截止日期通常在次年1月的最后一个工作日。

一般情况下,澳大利亚消费税报税分为标准GST和简易GST两种,旨在满足不同纳税人的需求和简化税收管理。

通常情况下,

如果年营业额低于1000万澳元,可以选择简易GST制度;而如果年营业额超过1000万澳元,建议选择标准GST制度。

简易GST的优点在于其简便性和灵活性,有助于小型企业降低税务成本和行政负担。然而,这种纳税方式也存在一定的局限性。

由于简易GST简化了纳税程序和记录要求,小型企业可能无法享受到一些与标准GST相关的税务优惠和减免政策。此外,在税务审核和稽查时,简易GST纳税人可能需要提供更多的税务文件和凭证来证明其纳税行为的合规性。

因此,对于中国跨境卖家而言,选择标准GST更为合规。

最后

澳大利亚GST对于中国跨境电商卖家而言是一个重要的合规要求。通过注册GST税号并遵守相关税务法规,卖家不仅可以在澳大利亚市场合法经营并获得更多商机,还能提升品牌信誉和市场竞争力。然而,GST的注册和报税流程相对复杂且成本较高,卖家需要充分准备并加强内部管理以确保合规经营。

未来随着澳大利亚市场的不断发展和电商平台的日益完善,合规经营将成为中国跨境电商卖家在澳大利亚市场立足的关键。

如果您想了解更多关于澳大利亚GST注册事宜,欢迎添加下方客服微信进行咨询。