发布时间:2025-07-04 阅读量:

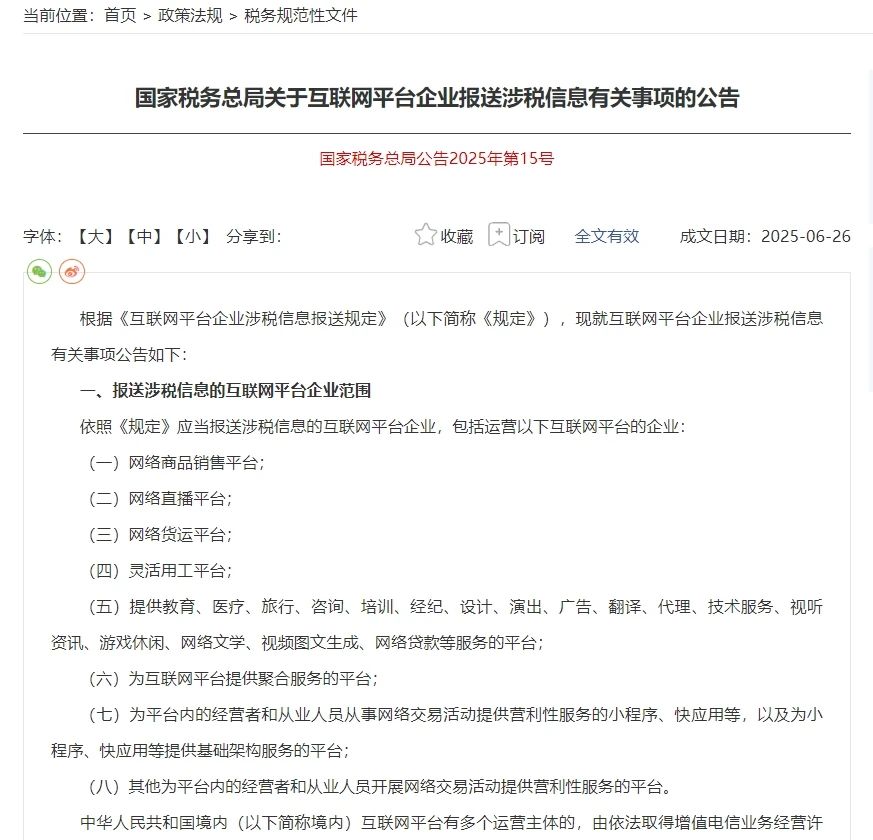

2025年6月26日,国家税务总局发布《关于互联网平台企业报送涉税信息有关事项的公告》(国家税务总局公告2025年第15号),明确要求所有服务中国卖家的跨境电商平台——包括亚马逊、eBay、TikTok Shop等境外巨头——必须自2025年10月1日起定期向税务机关报送卖家身份及收入数据。

这一政策被业界称为中国跨境税务监管的"分水岭",标志着行业正式告别野蛮生长,迈入强穿透、全透明的合规新时代。

值得注意的是,其监管逻辑与欧盟"DAC7指令"(行政合作指令第7修正案)高度呼应,共同构筑起全球电商税务合规网络。

01

政策要求三层责任主体与穿透式监管根据公告,政策核心可概括为 "全平台覆盖、双维度报送、三层责任链" :

1.全覆盖范围无论平台注册于境内或境外,只要向中国卖家提供"网络经营场所""交易撮合"等营利性服务(如亚马逊、Temu、TikTok Shop),均需履行报送义务。

这意味着传统利用境外架构规避监管的路径被彻底封堵。

2.双维度数据报送◆ 身份信息:企业名称、纳税人识别号、店铺ID、联系方式等;◆ 收入信息:季度销售总额、退款金额、净收入、订单量等明细。

数据需按季度提交,首次报送节点为2025年10月1日至31日,平台基本信息需在7月30日前完成备案。

3.三层责任主体◆ 境内持证平台:由取得增值电信业务许可证的主体报送(如天猫、京东国际);◆ 境外平台在华实体:由境内运营公司报送(如亚马逊中国);◆ 无境内主体的境外平台:必须指定境内代理人履行义务(如Ozon)。

未按规定报送者,将面临2万-50万元罚款,情节严重者责令停业整顿。

02

政策动因破解跨境税收"三难困境"税务总局此举绝非偶然,而是应对三重挑战的战略性布局:1.填补监管盲区过去跨境卖家常通过"无税号注册""境外公司收款"等方式隐匿收入,导致大量税款流失。

新规通过平台数据直报,使税务机关可实时比对交易流水与纳税申报,彻底压缩灰色空间。

2.接轨国际规则政策与欧盟DAC7指令形成镜像:相似性:均要求平台报告卖家数据,强化税收信息交换;差异性:DAC7聚焦欧盟境内交易,而中国新规穿透至"服务中国卖家"的全球平台,彰显税务主权。

这种设计旨在防止国际税收竞争导致中方利益受损。

3.压实平台责任借鉴"回应性规制"理论,新政将平台纳入监管链条,通过"数据报送义务"倒逼其建立风控体系。

例如,亚马逊需改造系统以提取卖家税号,否则面临业务暂停风险。

03

对卖家的实质影响合规成本与生存重构

短期阵痛合规成本激增1.历史风险暴露数据互通后,税务机关可通过比对平台报送数据与卖家历史申报记录,追溯过往差异。

依赖"私账收款""低报价格"的卖家可能触发补税、滞纳金及0.5-5倍罚款。

2.运营成本上升中小卖家需承担:◆ 税务登记成本(如注册市场主体);◆ 财税系统升级费用(如ERP对接);◆ 合规人力成本(会计/税务师)。

长期洗牌合规能力成核心竞争力1.淘汰劣币机制依赖"税收洼地"的卖家将被清退,而合规头部企业因数据透明更易获得:1)平台流量扶持(如亚马逊合规计划);2)银行融资授信(可验证经营数据);3)政府税收返还(如跨境电商综试区政策)。

2.架构重组迫在眉睫通过中国香港/新加坡公司避税的模式失效。

若实际经营在中国,即使使用境外主体,仍可能被认定为"常设机构",需就全球收入在华纳税。卖家必须重构跨境架构,例如:◆ 境内主体直接运营+ODI备案;◆ 申请"9810"保税出口资质。

结语

国家税务总局的跨境电商税务新规,本质是数字经济税制现代化的关键落子。

它既呼应了全球税收透明化浪潮(如DAC7),也彰显了中国参与国际税收治理的决心。

对卖家而言,短期阵痛不可避免,但长期看,合规化将推动行业从"价格战"转向"价值链竞争"。

End.